Handelsauftragsarten | Marktauftrag, Limitauftrag und erweiterte Arten

Dieser Artikel befasst sich mit den verschiedenen Arten von Handelsaufträgen, die Anleger und Händler auf den Finanzmärkten verwenden. Wir erörtern Marktaufträge, Limitaufträge und fortgeschrittenere Arten wie Stop-Limit- und Trailing-Stop-Aufträge.

Außerdem helfen Ihnen ihre Eigenschaften, Vor- und Nachteile dabei, Entscheidungen zu treffen und Risiken effektiv zu managen.

Inhaltsverzeichnis

Wichtigste Erkenntnisse

- Market Orders werden sofort und ohne garantierten Preis ausgeführt, ideal für schnelle Geschäfte in liquiden Märkten.

- Mit Limit-Orders können Händler einen gewünschten Preis festlegen, der aber möglicherweise nicht immer erfüllt wird.

- Kauf-Stop-Limit- und Verkaufs-Stop-Limit-Aufträge werden bei einem bestimmten Preis ausgelöst und verwandeln sich dann in Limit-Aufträge, die Händlern dabei helfen, in steigende Märkte einzusteigen oder Gewinne zu schützen.

- Stop-Loss-Aufträge werden zu Marktaufträgen, um Verluste zu begrenzen, sobald ein bestimmter Preis erreicht wird.

- Stop-Loss-Limit-Orders bieten präzise Verkaufspreise, laufen aber Gefahr, nicht ausgeführt zu werden.

- Trailing-Stop-Aufträge passen sich automatisch an, um Gewinne zu sichern, wenn sich die Preise günstig entwickeln.

Marktauftrag

Eine Market-Order ist eine der grundlegenden Arten von Handelsaufträgen, die von Anlegern und Händlern an verschiedenen Finanzmärkten, einschließlich Aktien-, Devisen- und Kryptowährungsbörsen, verwendet werden. Market Orders werden fast sofort ausgeführt und werden verwendet, wenn die Geschwindigkeit Vorrang vor dem Preis hat.

Merkmale von Marktaufträgen

Hier sind einige Hauptmerkmale von Marktauftrag:

- Sofortige Ausführung: Marktaufträge werden so schnell wie möglich ausgeführt, was ideal ist, wenn Sie eine Position sofort betreten oder verlassen wollen.

- Keine Preisgarantie: Während Marktaufträge schnell ausgeführt werden, gibt es keine Garantie für den Ausführungskurs, insbesondere in schnelllebigen oder illiquiden Märkten.

- Das beste für liquide Märkte: Sie funktionieren am besten in hochliquiden Märkten, in denen die Geld-Brief-Spanne eng ist, wodurch die mit der sofortigen Ausführung verbundenen Kosten minimiert werden.

Beispiel aus der realen Welt

Stellen Sie sich vor, Sie möchten Aktien des Unternehmens XYZ kaufen, das derzeit zu 50 $ gehandelt wird. Sie erteilen einen Marktauftrag über 100 Aktien. Der Auftrag wird sofort ausgeführt, und Sie erhalten die Aktien zum besten verfügbaren Preis, der je nach Liquidität des Marktes und aktueller Nachfrage leicht über oder unter 50 $ liegen kann.

Vorteile und Nachteile

Nachfolgend sind einige der wichtigsten Vor- und Nachteile der Verwendung von Marktaufträgen aufgeführt:

Vorteile:

- Einfachheit: Marktaufträge sind einfach auszuführen und somit für alle Händler zugänglich.

- Geschwindigkeit: Sie ermöglichen eine schnelle Ausführung, was auf volatilen Märkten, wo sich die Preise schnell ändern, entscheidend ist.

Nachteile:

- Slippage: In volatilen oder illiquiden Märkten kann der Endpreis vom zuletzt gehandelten Preis abweichen, was zu Slippage führt.

- Keine Kontrolle über den Preis: Trader haben keine Kontrolle über den Ausführungspreis, was in schnelllebigen Märkten problematisch sein kann.

Limit Order

Im Gegensatz zu Marktaufträgen, die sofort zum besten verfügbaren aktuellen Marktpreis ausgeführt werden, bieten Limitaufträge mehr Kontrolle über den Preis, zu dem der Handel ausgeführt wird. Diese Art von Aufträgen ist in volatilen Märkten oder beim Handel mit Wertpapieren mit geringerer Liquidität von Vorteil.

Wie funktionieren Limit-Orders?

Bei der Erteilung eines Limit-Auftrags legen Händler ein bestimmtes Preislimit fest – den Höchstpreis, den sie beim Kauf von Aktien zu zahlen bereit sind, oder den Mindestpreis, den sie beim Verkauf zu akzeptieren bereit sind. Der Auftrag kann ausgeführt werden, wenn der Marktpreis den festgelegten Limitpreis erreicht oder übertrifft.

Hier sind einige wichtige Punkte zu Limit-Orders:

- Limitierter Kaufauftrag: Sie legen einen Kaufkurs unter dem aktuellen Marktpreis fest. Die Order wird nur ausgeführt, wenn der Preis der Kryptowährung das von Ihnen festgelegte Limit überschreitet.

- Limitierter Verkaufsauftrag: Sie legen einen Verkaufspreis über dem aktuellen Marktpreis fest. Die Order wird nur ausgeführt, wenn der Kurs des Wertpapiers auf das von Ihnen festgelegte Limit oder darüber steigt.

Vorteile von Limit Orders

Nachfolgend sind einige Vor- und Nachteile der Verwendung von Limit-Orders im Handel aufgeführt:

Vorteile:

- Preiskontrolle: Händler haben eine bessere Kontrolle über den Preis, zu dem der Handel ausgeführt wird.

- Kosteneffizient: Hilft, Slippage zu vermeiden, d.h. die Differenz zwischen dem erwarteten Preis und dem Preis, zu dem er ausgeführt wird.

- Keine ungewollten Fills: Schützt davor, zu einem höheren Preis zu kaufen oder zu einem niedrigeren Preis zu verkaufen als beabsichtigt.

Nachteile:

- Keine Ausführungsgarantie: Die Order wird möglicherweise nicht ausgeführt, wenn der Marktpreis das Limit nicht erreicht.

- Teilausführungen: In einem schnelllebigen Markt wird möglicherweise nur ein Teil Ihrer Order ausgeführt, wenn überhaupt.

- Gelegenheitskosten: Sie können andere Handelsmöglichkeiten verpassen, während Sie darauf warten, dass der Kurs Ihr Limit erreicht.

Zusätzliche Bestellarten

Bei der Erörterung von Handelsauftragsarten ist es von entscheidender Bedeutung zu verstehen, dass es neben den grundlegenden Markt- und Limit-Aufträgen weitere fortgeschrittene Arten gibt, die Händlern eine größere Kontrolle über ihre Geschäfte bieten können. Diese fortgeschrittenen Orders sind in volatilen Märkten wie dem Kryptowährungshandel, in denen sich die Preise schnell ändern, von großer Bedeutung.

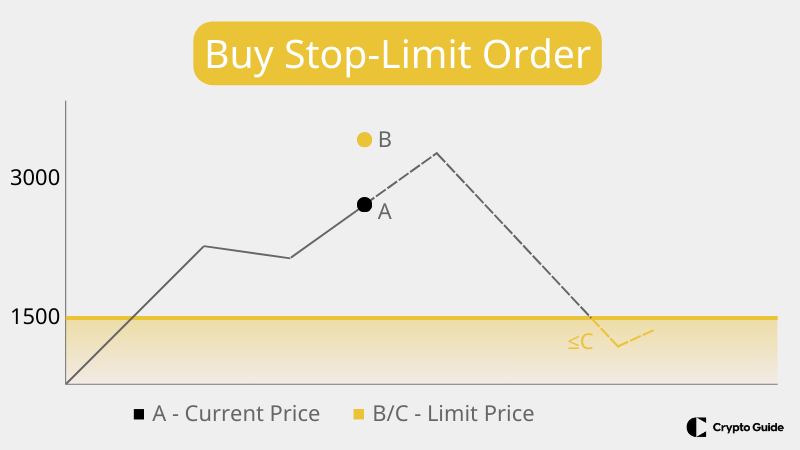

Stop-Limit Order kaufen

Eine Buy-Stop-Limit-Order ist eine Order zum Kauf von Kryptowährungen zu einem bestimmten Preis (dem Stop-Preis) oder höher, aber erst nachdem ein bestimmter Stop-Preis erreicht oder überschritten wurde. Diese Orderart wird verwendet, wenn ein Händler erwartet, dass die Kosten eines Vermögenswerts steigen werden, nachdem er ein bestimmtes Niveau erreicht hat.

So funktioniert es:

- Aktivierung: Die Order ist inaktiv, bis der Marktpreis den Stoppkurs erreicht.

- Ausführung: Sobald sie aktiviert ist, wird sie zu einer limitierten Order, um zu einem limitierten Preis zu kaufen.

Beispiel: Stellen Sie sich vor, Sie verfolgen eine Kryptowährung, die derzeit bei 200 $ gehandelt wird. Sie glauben, dass sie weiter steigen wird, wenn sie über 210 $ steigt. Sie könnten eine Stop-Limit-Order zum Kauf mit einem Stop-Preis von 210 $ und einem Limit-Preis von 215 $ erteilen. Wenn der Kurs 210 $ erreicht, wird Ihr Auftrag aktiviert, aber Sie kaufen den Vermögenswert nur, wenn Sie ihn für 215 $ oder weniger kaufen können.

Stop-Limit-Order verkaufen

Umgekehrt ist eine Sell-Stop-Limit-Order ein Auftrag, ein Wertpapier zu einem bestimmten Preis (dem Limitpreis) oder höher zu handeln, aber erst nachdem ein bestimmtes Preisniveau (der Stop-Preis) erreicht oder überschritten wurde. Diese Art von Order hilft Händlern dabei, Gewinne zu schützen oder Verluste zu begrenzen.

So funktioniert es:

- Aktivierung: Die Order wird erst aktiv, wenn der Marktpreis den Stoppkurs erreicht.

- Ausführung: Sobald die Order aktiv ist, wird sie zu einer Limit-Order, um zum Limitpreis oder höher zu verkaufen.

Beispiel: Angenommen, Sie besitzen eine Kryptowährung, die derzeit bei 300 $ gehandelt wird. Um Ihre Investition zu schützen, platzieren Sie eine Verkaufs-Stop-Limit-Order mit einem Stop-Preis von 290 $ und einem Limit-Preis von 285 $. Wenn der Preis auf 290 $ fällt, wird Ihre Order aktiviert und das System wird versuchen, Ihren Vermögenswert für 285 $ oder mehr zu verkaufen.

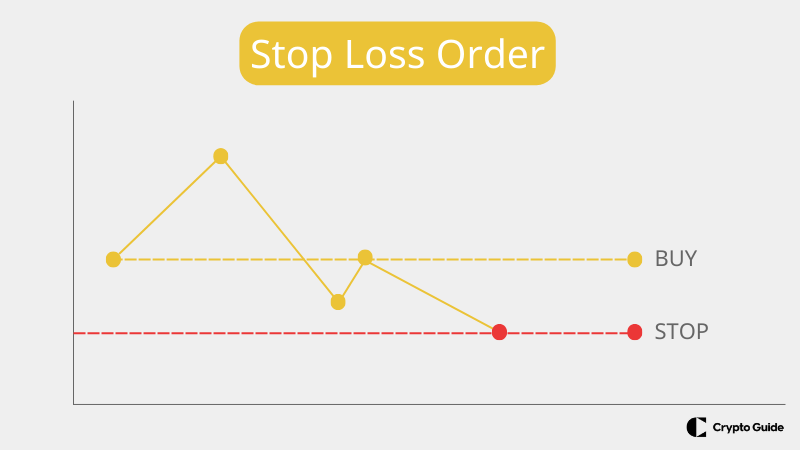

Stop-Loss-Order

Eine Stop-Loss-Order ist ein wichtiges Instrument des Risikomanagements, mit dem Anleger ihre potenziellen Verluste aus einer Position begrenzen können. Es handelt sich um einen Handelsauftrag, der darauf abzielt, einen Vermögenswert zu einem bestimmten Preis zu verkaufen, der als Stoppkurs bezeichnet wird. Dieser Auftragstyp wird auf verschiedenen Märkten, einschließlich des Aktien-, Devisen- und Kryptowährungshandels, häufig verwendet.

Wesentliche Merkmale einer Stop-Loss-Order:

- Automatische Ausführung: Wenn der Stoppkurs erreicht ist, wird die Stop-Loss-Order zu einer Market-Order und wird zum nächsten verfügbaren Kurs ausgeführt.

- Risikomanagement: Es hilft Händlern bei der Risikosteuerung, indem es mögliche Verluste begrenzt.

- Emotion Control: Verhindert emotionale Entscheidungen durch das Setzen von vorbestimmten Ausstiegspunkten.

Stop-Loss-Limit

Ein Stop-Loss-Limit-Auftrag ist eine Variante des Stop-Loss-Auftrags, bei dem zwei Kurse angegeben werden: der Stop-Kurs und der Limit-Kurs. Wenn der Stoppkurs aktiv ist, wird der Auftrag zu einem Limitauftrag und nicht zu einem Marktauftrag. Das bedeutet, dass der Vermögenswert nur zum Limitpreis verkauft wird, oder besser gesagt, dass Slippage verhindert wird, wenn eine Order zum niedrigsten Preis als erwartet ausgeführt wird.

Vorteile:

- Präzision: Gewährleistet, dass der Vermögenswert zu einem bestimmten Preis oder besser verkauft wird.

- Kontrolle: Bietet mehr Kontrolle über den Preis, zu dem der Auftrag ausgeführt wird.

Nachteile:

- Keine Ausführungsgarantie: Die Order wird möglicherweise nicht ausgeführt, wenn der Marktpreis den Limitpreis überspringt.

- Weniger nützlich in schnelllebigen Märkten: In sehr volatilen Märkten kann sich der Kurs schnell über den Limitkurs hinaus bewegen, was zu nicht ausgeführten Aufträgen führt.

Trailing-Stop-Auftrag

Eine Trailing-Stop-Order ist eine spezielle Stop-Loss-Order, die sich automatisch verändert. Sie hält den Stop-Kurs einen bestimmten Prozentsatz oder Dollar-Betrag unter dem Marktpreis und passt sich an, wenn sich der Kurs zu Ihren Gunsten entwickelt. Auf diese Weise können Händler ihre Gewinne schützen und gleichzeitig der Position Raum zum Wachsen geben.

Vorteile von Trailing-Stop-Orders:

- Gewinnsicherung: Hebt den Stoppkurs automatisch an, wenn der Kurs des Vermögenswerts steigt, und sichert so Gewinne.

- Flexibilität: Ermöglicht die Wertsteigerung des Vermögenswerts, ohne eine Obergrenze für potenzielle Gewinne zu setzen.

Abschließende Worte zu Krypto-Ordertypen

Trader haben beim Kauf oder Verkauf von Kryptowährungen verschiedene Ordermöglichkeiten, die jeweils Vor- und Nachteile haben. Marktaufträge sind schnell, garantieren aber keinen Preis, während Limitaufträge einen Preis festlegen, aber möglicherweise nicht ausgeführt werden. Stop-Limit- und Trailing-Stop-Aufträge helfen, das Risiko zu steuern und Gewinne zu sichern.

Händler müssen diese Orders verstehen, um intelligente Entscheidungen auf der Grundlage ihrer Strategie, ihres Risikoniveaus und des Marktes zu treffen. Ein kluger Einsatz dieser Orders kann den Händlern helfen, ihre Geschäfte zu kontrollieren, Risiken zu steuern und bessere Ergebnisse beim Handel zu erzielen.

FAQ über Krypto-Ordertypen

Was bedeuten die Begriffe „Ordertypen“ im Krypto-Handel?

Ordertypen im Krypto-Handel beziehen sich auf die Anweisungen, die Händler zum Kauf oder Verkauf von Kryptowährungen an einer Börse verwenden können. Zu den gängigen Auftragsarten gehören Marktaufträge, Limit-Aufträge, Stop-Aufträge und Stop-Limit-Aufträge, die jeweils bestimmte Bedingungen für die Ausführung haben.

Welcher Auftragstyp wird am häufigsten beim Kauf von Kryptowährungen verwendet?

Der am häufigsten verwendete Auftragstyp beim Kauf von Kryptowährungen ist ein Marktauftrag.

Gibt es in der Welt des Krypto-Handels auch fortgeschrittene Ordertypen?

Ja, es gibt fortgeschrittene Ordertypen im Krypto-Handel, wie Stop-Loss-, Take-Profit-, Trailing-Stop-, Iceberg- und OCO-Orders (one-cancels-the-other).

Was ist eine Market-Order im Vergleich zu einer Limit-Order?

Eine Market-Order ist eine Anweisung, ein Wertpapier sofort zum aktuellen Kurs zu kaufen oder zu verkaufen. Eine Limit-Order ist eine Anweisung, ein Wertpapier nur zu einem vom Anleger festgelegten Preis zu kaufen oder zu verkaufen.

Was ist der Nachteil einer Market-Order?

Der Nachteil einer Market-Order besteht darin, dass sie den Handelspreis nicht garantieren kann, was dazu führen kann, dass in volatilen Märkten höher gekauft oder niedriger als erwartet verkauft wird.